02

Avr 2024

- Articles et presse

L’Intelligence Artificielle : un accélérateur technologique dans la transformation de l’Assurance Vie… à maîtriser pour exceller

Article écrit par Sandrine BONHOMME, Senior Manager, Christelle RANCEV, Senior Manager et Romain VANACKER, Consultant Senior.

L’intelligence artificielle – avec ChatGPT et l’accélération des IA génératives privées qui se développent chez les acteurs de marché – inaugure une nouvelle ère digitale et une course technologique. Ce contexte bouleverse les paradigmes traditionnels et rebat les cartes pour poser et répondre à de nouveaux enjeux économiques, règlementaires et commerciaux.

Depuis toujours, les assureurs n’ont eu de cesse de chercher à améliorer leur efficacité opérationnelle et la qualité du service rendu à leurs clients et partenaires, et ce moyennant une mobilisation récurrente de moyens humains et financiers pour l’analyse des données, la recherche de solutions pertinentes, leur mise en œuvre et leur contrôle. L’intelligence artificielle – grâce à ses facultés d’apprentissage – le machine learning – incarne pour eux une formidable opportunité de questionner et d’améliorer en continu, leurs modèles.

Néanmoins, dans cette recherche de performance, les assureurs ne doivent pas manquer de prendre en compte, notamment, les aspects suivants :

- L’évolution des métiers en place, certains étant inévitablement amenés à se transformer ou disparaître à terme,

- L’utilisation éthique de l’IA et de l’apprentissage automatique, et ce grâce à des contrôles étanches notamment dans des contextes multi-partenariaux,

- La sécurisation complète des données clients tant pour leur stockage que dans leur exploitation.

A travers notre article, nous vous proposons de mettre en lumière les enjeux auxquels l’IA permet de répondre, de partager les cas d’usages auxquels nous avons pu être confrontés et/ou que nous avons pu accompagner, ainsi que les limites auxquelles faire face.

Quels sont les grands enjeux de l’IA pour les acteurs de l’Assurance Vie ?

L’IA, un outil d’aide à la décision pour l’Entreprise

L’IA, pour plus de performance et de rentabilité

Nous avons pu observer notamment dans des contextes de restructuration, de convergence de périmètres d’activités, de rapprochements d’acteurs qui ont été et/ou qui sont toujours d’actualité, que le choix / la rationalisation et l’exploitation des systèmes d’informations et des bases de données, sont des enjeux de taille qui s’échelonnent sur plusieurs années. Aussi, l’intégration de l’IA est nécessaire pour traiter, analyser et développer la performance opérationnelle, en dégageant, par exemple, des gains de délais de traitement, en approfondissant les niveaux d’analyses et en impulsant plus de réactivité et d’efficacité.

En assurance vie, qu’il s’agisse de sélectionner des fonds, de définir des grilles d’investissement, de veiller à l’adéquation des profils d’investisseurs avec les objectifs définis, d’évaluer des risques, de fixer des frais, ou autres pistes, l’IA apporte une précision et une efficacité accrues en s’appuyant sur de nouvelles données d’analyse, internes et/ou externes tout en réduisant les marges d’erreur.

L’IA, pour définir sa stratégie de développement

Les acteurs peuvent y avoir recours pour définir et structurer leurs stratégies marketing et commerciale, pour affiner leurs opérations, les cibler et les rendre plus efficientes.

Les systèmes d’IA peuvent aider à identifier les profils de prospects les plus prometteurs, à concevoir des campagnes personnalisées, augmentant ainsi le taux de conversion, optimisant les efforts de vente et la rentabilité des portefeuilles.

L’IA peut traiter et analyser les préférences et les comportements pour offrir des services hautement personnalisés. Cette capacité permet aux assureurs de proposer des produits et services adaptés à chaque client, améliorant la satisfaction, la fidélisation de la clientèle mais aussi la performance des actions menées, plus pointues et mieux ciblées.

L’IA, pour aider les acteurs dans leur mise en conformité face au marché et aux clients

Le monde de l’assurance vie est un monde chahuté par les évolutions règlementaires constantes. Aussi, à partir de données non structurées, l’IA aide aujourd’hui à synthétiser les informations et à disposer rapidement d’un premier niveau d’analyse pour se conformer aux contraintes de marché. L’IA peut aider les acteurs de marché, grâce à des algorithmes avancés, pour analyser et automatiser les reportings réglementaires et s’assurer que les entreprises se conforment aux normes en constante évolution.

L’IA au service du client “BtoB” et “BtoBtoC”

L’IA : un atout compétitif pour aller plus loin et accompagner partenaires et clients

C’est ainsi qu’un courtier spécialiste en épargne, santé prévoyance présent dans le Top 20 des courtiers grossistes français a lancé à destination de ses courtiers partenaires, son chatbot enrichi à l’IA générative, développé par une start-up experte dans le domaine. L’objectif de ce chatbot est de renseigner les courtiers sur plusieurs produits proposés par le courtier grossiste, qui pourra proposer à son client la solution produit / services la plus adaptée en fonction de son profil d’investisseur, de ses préférences et de ses besoins. Le chatbot vient en accompagnement des étapes de devoir d’information et de conseil que doit mener le courtier.

Cet outil guide également le courtier dans l’utilisation de l’extranet qui lui est dédié pour identifier les informations qui lui sont nécessaires et accéder rapidement à toute l’information produit, juridique… nécessaire pour transformer son prospect en client.

D’autres questions et réflexions similaires sont poursuivies aujourd’hui par des acteurs de premier plan pour optimiser leurs actions commerciales par marché et profils. Comment mieux utiliser ses bases de données pour personnaliser au maximum, agir de façon ciblée sur les clients à valeur et maximiser ses marges ?

Si l’IA intervient au niveau des activités front, les activités back-office ne sont pas délaissées.

L’IA : un levier de productivité au service d’une plus grande réactivité

De nombreux acteurs se posent la question de la productivité, qui sous-entend une aide pour améliorer la satisfaction du client et instaurer ainsi une relation durable et de confiance. Régulièrement, nous sommes sollicités pour accompagner nos clients à poser leur nouveau modèle opérationnel. Aujourd’hui, tous s’accordent à dire qu’il devient nécessaire d’utiliser l’IA à minima sur une partie de la chaîne de valeur en gestion….

- Que ce soit au niveau de l’information client : réduire les appels, les mails entrants des clients de 15 à 20% comme nous avons pu l’observer chez certains (assureurs et partenaires délégataires) via des chatbots,

- Qu’en cours de vie du contrat pour aider à gagner du temps sur la recherche d’informations, pour catégoriser les demandes des clients à partir de données non structurées, pour vérifier la conformité d’un dossier, réclamer les pièces complémentaires…

Ainsi, les solutions de Reconnaissance Automatique de Documents (RAD) et de Lecture Automatique de Documents (LAD) développées par des éditeurs spécialistes de la gestion documentaire, facilitent les démarches administratives des bénéficiaires d’assurance vie en qualifiant instantanément les pièces que ceux-ci ont téléchargées dans des parcours digitaux dédiés. Le volume des instances en est significativement réduit et les délais de règlement des capitaux fortement améliorés.

De même, des outils d’analyseur de mails détectent l’urgence des demandes, proposent des liens vers les applications de gestion et rédigent des modèles de réponse à personnaliser,

D’autres encore contrôlent en temps réel les clauses bénéficiaires saisies en ligne pour garantir, le cas échéant, leur bonne application. Par exemple, ces outils détectent l’absence de bénéficiaires désignés en dernier ressort (« les héritiers de l’assuré ») ou des formulations ambigües, et en proposent une rédaction dans des termes plus appropriés afin d’exclure tout risque d’interprétation lors de la mise en œuvre de la garantie.

Les applications de l’IA investissent désormais de multiples domaines au cœur des compagnies d’assurance vie et de leurs partenaires. Néanmoins, leur déploiement exige une structuration minutieuse de la démarche, en tenant compte des risques et des enjeux associés.

Quelles sont les limites de l’intégration de l’IA ?

Le respect de la conformité réglementaire

Depuis 2018, en imposant des règles strictes sur la collecte, le traitement et la confidentialité des données, le RGPD a encouragé le développement de technologies respectueuses de la vie privée et, par conséquent, renforcé la confiance des utilisateurs dans les systèmes d’IA.

L’adoption récente de deux nouvelles réglementations clés, l’EU AI Act et DORA, marque un tournant majeur pour un développement maîtrisé de l’IA.

L’EU AI Act, approuvé le 2 février 2024, établit un cadre réglementaire complet pour l’utilisation et le déploiement de l’IA dans des conditions de sécurité, transparence et d’éthique. Parallèlement, DORA, qui entrera en vigueur le 17 janvier 2025, renforce encore davantage le cadre réglementaire en mettant l’accent sur la responsabilité des développeurs et des fournisseurs de solutions d’IA.

Dès lors, les assureurs qui promouvront le déploiement de l’IA devront veiller à un développement responsable et éthique dans le respect des droits et des intérêts de leur clientèle. Par là-même, ils seront contraints de veiller à la conformité de leurs systèmes d’IA en appliquant des systèmes de contrôles resserrés et réguliers d’autant plus que leur dépendance envers les starts-up spécialisées de l’IA sera forte.

La vulnérabilité des données

Les systèmes d’IA dans l’assurance reposent sur de vastes quantités de données personnelles et sensibles. La collecte, le stockage et le traitement de ces données augmentent le risque de violations de données, ce qui pourrait entraîner des pertes financières importantes et nuire à la réputation des entreprises.

Les algorithmes d’IA sont souvent considérés comme des “boîtes noires”, ce qui rend difficile pour les entreprises de comprendre pleinement comment les décisions sont prises. Ce manque de transparence peut conduire à des failles de sécurité non détectées et à des difficultés dans la gestion des risques.

L’utilisation de l’IA peut donc augmenter considérablement la sophistication des cyberattaques. En effet, les pirates informatiques utilisent des techniques d’IA pour développer des logiciels malveillants plus élaborés et mener des attaques ciblées, rendant la détection et la prévention plus difficiles pour les compagnies d’assurance.

En cas de cyberattaque, la capacité de l’entreprise à continuer à opérer est fondamentale. Il leur est donc essentiel de réfléchir très en amont, de construire et mettre en place des plans de continuité d’activités et de résilience pour prendre en compte les risques spécifiques liés à l’IA.

La flexibilité des organisations

L’intégration de l’IA induit un changement de la culture organisationnelle des compagnies d’assurance vie, en mettant l’accent sur l’innovation, la collaboration interdépartementale, et la volonté d’expérimenter de nouvelles approches pour résoudre les nouveaux défis.

Parallèlement, l’automatisation des tâches sans valeur ajoutée grâce à l’IA présente une opportunité pour les compagnies d’assurance vie d’investir dans le développement professionnel de leurs collaborateurs. Cela implique, entre autres, l’élaboration de programmes de formation et de perfectionnement axés sur les compétences techniques, la résolution de problèmes et la communication interpersonnelle, ainsi que par un soutien continu pour aider les collaborateurs à évoluer vers des rôles plus spécialisés et stratégiques au sein de l’organisation.

La valorisation de la relation avec le client

Les sociétés d’assurance doivent veiller à ne pas déshumaniser la relation client. En effet, certains pourraient préférer interagir avec un être humain plutôt qu’avec un chatbot, pour des questions complexes ou parce que les chatbots ne sont pas encore en mesure de comprendre correctement les intentions ou les nuances du langage humain. L’IA ne doit pas conduire à des réponses inappropriées ou à des frustrations pour les clients.

Il appartient donc aux entreprises d’assurance de trouver le juste équilibre entre l’efficacité opérationnelle et l’expérience client humaine lorsque cela est nécessaire.

La mutualisation des risques

Comme précédemment évoqué, l’IA ouvre la voie à une personnalisation accrue des produits d’assurance. Or, cela implique un changement significatif du paradigme traditionnel de l‘assurance qui repose sur le principe fondamental de la mutualisation des risques.

Ainsi, cette possible adaptation des produits au plus près du profil de risque de chaque client soulève des questions concernant la manière dont les principes de mutualisation du risque peuvent être ajustés à ce nouveau modèle sans nuire aux règles d’équité de l’assurance et à son accessibilité.

Dès lors, la vigilance sera de mise pour éviter que les modèles d’IA, aux algorithmes extrêmement complexes, perpétuent des biais et généralisent une discrimination basée sur des critères arbitraires, voire excluent certains groupes d’assurés éloignés des profils de risque les plus favorables.

Les entreprises d’assurance devront également veiller à maintenir la clarté des offres au risque de créer une opacité des tarifs et entraîner alors une perte de confiance de la clientèle.

Face à ces limites, nous nous appuyons sur des experts en la matière pour identifier et anticiper les failles et questions que pourrait poser l’intégration d’une IA au sein des entreprises que nous accompagnons.

En conclusion, l’intégration de l’IA dans le secteur de l’assurance est loin d’être un simple ajout technologique. C’est une transformation fondamentale qui redéfinit les processus fonctionnels, ouvrant la voie à une efficacité accrue, à une meilleure gestion des risques, et à une expérience et relation client améliorée. Les acteurs de l’assurance qui embrassent cette révolution technologique s’assurent non seulement un avantage concurrentiel, mais façonnent également l’avenir de l’industrie de l’assurance. Toutefois, l’importance de la connaissance du secteur de l’assurance et de ses métiers ne sont pas à négliger et doivent nourrir les projets autour des technologies de l’IA. Aussi, amorcer cette transformation ou révolution technologique et digitale, nécessite la mise en place d’un savant binôme entre la technologie et le métier, sans oublier la sécurité de l’exploitation des données et le respect de la conformité en la matière.

Un pilotage par des experts métiers qu’ils soient internes ou externes connaissant les activités opérationnelles, les processus en lien, les opportunités et limites que pourrait engager l’IA est une condition sine qua non pour le succès de ces projets et afin de sécuriser la bonne intégration de ces nouvelles technologies dans toutes leurs dimensions.

Aujourd’hui, notamment au sein des Directions Commerciales, Directions des Opérations… ou autres Directions dans lesquelles l’IA peut intervenir, les enjeux sont majeurs pour gagner en délais et en qualité sur la relation et le service client.

Tous ces sujets sont des problématiques qui s’accélèrent et auxquelles réfléchissent et répondent de plus en plus nos consultants et partenaires experts.

Envie d’en savoir plus sur Périclès Group ?

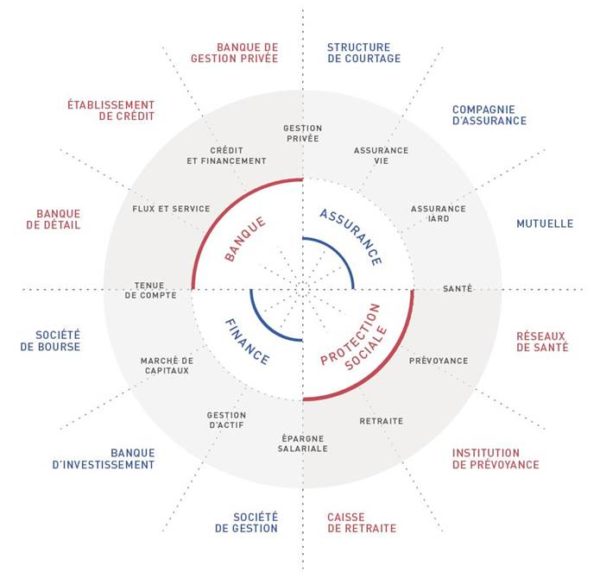

Spécialisé dans les domaines de la Banque, de la Finance, de l’Assurance et de la Protection Sociale, notre Cabinet place l’expertise au cœur de son savoir-faire. Nos équipes interviennent à la fois sur les phases stratégiques, organisationnelles, de mise en œuvre et s’adaptent aux spécificités de chaque projet. Nos antennes françaises, luxembourgeoises et anglaises seront ravies d’échanger avec vous autour de vos besoins en assurance, finance et actuariat. Pour nous contacter, cliquez ici.

Autres actualités

26

Juin 2025

- Articles et presse

Principes et limites du financement de la défense dans un cadre ESG

22

Mai 2025

- Articles et presse

Les enjeux du financement de la défense pour le secteur de l'assurance

29

Avr 2025

09

Avr 2025

- Articles et presse