16

Déc 2025

- Articles et presse

Proportionnalité sous Solvabilité II : Réussir votre transition

Article écrit par Isabelle Delestrade, Directrice Risk Management, et Ekin Kutlucan, Consultant Actuariat.

Adoptée le 27 novembre 2024, la directive européenne 2025/2 introduit un nouveau régime de proportionnalité dans le cadre de Solvabilité II, dont l’entrée en vigueur est fixée au 30 janvier 2027. Cette réforme vise à adapter les exigences prudentielles en fonction de la taille et de la complexité des organismes d’assurance, tout en maintenant un niveau élevé de protection des assurés et la robustesse du dispositif.

À compter de cette date, le marché européen passera d’un système binaire (entités incluses ou exclues) à une organisation en quatre catégories distinctes, chacune bénéficiant d’un niveau d’allègement proportionné à sa taille et à sa complexité.

Cette évolution constitue une opportunité stratégique pour les organismes moins complexes, mais elle implique également une préparation rigoureuse : les acteurs doivent dès à présent anticiper leur positionnement et engager une étude d’impact interne afin d’identifier les opportunités offertes par ce nouveau cadre, ainsi que les contraintes et ajustements nécessaires pour en bénéficier. Concrètement, le dispositif segmente les acteurs en quatre catégories.

- Les très petites entités sous les seuils (relevés) d’assujettissement restent en dehors de Solvabilité II et relèvent d’obligations nationales.

- Au cœur du nouveau régime, les Small & Non- Complex Undertakings (SNC) bénéficient, sous réserve de critères quantitatifs et qualitatifs respectés deux exercices de suite, d’un accès par notification à un ensemble de mesures.

- Les entités de taille moyenne, non SNC mais de complexités modérées, pourront activer certaines mesures sur autorisation de l’ACPR, après analyse au cas par cas.

- Les grandes entités demeurent soumises au dispositif complet, avec des exigences renforcées en gouvernance, contrôle,fonctions clés et reporting.

Cette segmentation clarifie les modalités d’allègement et en sécurise l’application dans la durée.

Le calendrier de mise en œuvre est désormais cadré. Un sondage de l’ACPR a ouvert la séquence fin 2025 pour cartographier les intentions et ajuster le calibrage. Au premier semestre 2026, des échanges avec les fédérations précéderont la publication d’instructions détaillant les principes, les formats et les modalités de dépôt. Le second semestre 2026 sera consacré aux dossiers blancs et aux allers-retours de pré-instruction.

Le 30 janvier 2027 marquera l’entrée en vigueur et le début des dépôts. Le délai de réponse sera de quatre mois jusqu’à fin juillet 2027, puis de deux mois au-delà.

La première application opérationnelle interviendra au 1er janvier 2028. Les allègements accordés antérieurement pourront être maintenus, à condition qu’un redépôt conforme soit effectué pour leur intégration au nouveau cadre.

Les mesures suivent une logique d’éligibilité graduelle.

Les SNC accèdent à un socle d’allègements (analyse simplifiée du risque de durabilité dans l’ORSA, RSR triennal, SFCR simplifié, exemption d’audit du bilan) avec des suivis adaptés à leur profil de risque. Certaines options sont également ouvertes aux SNC et, sur autorisation, aux entités moyennes : meilleure estimation déterministe, cumul de fonctions clés (hors audit), révision quinquennale des politiques écrites, ORSA biennal, RSR triennal, dispense du plan de gestion du risque de liquidité (LRMP) court terme. Le superviseur peut imposer des exigences supplémentaires, telles qu’une analyse macro-prudentielle ou un plan de liquidité. Des simplifications de formule standard ou des ajustements de rémunération variable deviennent accessibles sans autorisation préalable lorsque les critères sont respectés.

En pratique pour 2026–2027, les priorités sont :

- Se positionner précisément (volumes, activités, profil de risque) pour fixer le statut cible : très petite entité, SNC, moyenne ou grande.

- Bâtir l’étude d’impact sur la gouvernance, l’organisation, le reporting, l’ORSA et les SI, en cartographiant les impacts, identifiant les écarts par rapport aux exigences actuelles.

- Vérifier l’éligibilité des critères généraux et spécifiques ainsi que les exclusions (modèle interne, appartenance à un groupe) et choisir les mesures à solliciter et le canal approprié (notification SNC ou autorisation ACPR).

- Planifier puis intégrer les nouvelles mesures dans l’ORSA et mettre en place d’un dispositif de suivi .

La trajectoire d’éligibilité nécessite une vigilance accrue. Le statut SNC s’apprécie sur deux exercices consécutifs : un écart ponctuel n’entraîne pas automatiquement un retrait, mais doit être signalé et suivi attentivement. L’appartenance à un groupe n’exclut pas l’accès au statut SNC dès lors que l’entité remplit les critères.

À l’inverse, une non-couverture du SCR, une gouvernance jugée inefficace ou une évolution significative du profil de risque pourront conduire à un retrait après échange contradictoire.

Le régime de proportionnalité offre une opportunité stratégique aux organismes pour adapter et simplifier leurs dispositifs lorsque les exigences prudentielles apparaissent disproportionnées, tout en garantissant la maîtrise des risques et la qualité du pilotage.

La réussite repose sur une préparation méthodique dès 2026, la sécurisation des critères d’éligibilité, une gouvernance robuste et un dialogue constructif avec l’ACPR. Nos consultants, experts en gouvernance, conformité réglementaire et gestion des risques prudentiels, accompagnent les organismes à chaque étape. Cette approche intégrée garantit la mise en œuvre des mesures adaptées dès 2027 et consolide durablement la maîtrise des risques.

Envie d’en savoir plus sur Périclès Group ?

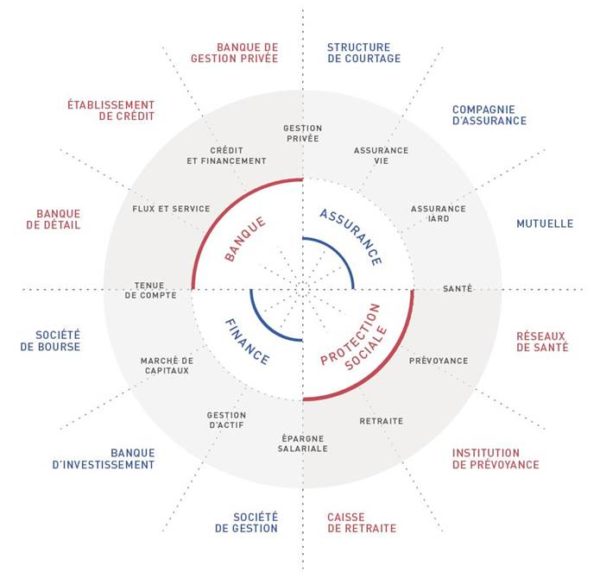

Spécialisé dans les domaines de la Banque, de la Finance, de l’Assurance et de la Protection Sociale, notre Cabinet place l’expertise au cœur de son savoir-faire. Nos équipes interviennent à la fois sur les phases stratégiques, organisationnelles, de mise en œuvre et s’adaptent aux spécificités de chaque projet. Nos antennes françaises, luxembourgeoises et anglaises seront ravies d’échanger avec vous autour de vos besoins en assurance, finance et actuariat. Pour nous contacter, cliquez ici.

Autres actualités

12

Jan 2026

22

Déc 2025

- Articles et presse

Adoption du PLFSS 2026 : décryptage des principales mesures

20

Nov 2025

20

Nov 2025