15

Fév 2024

- Divers

Digitalisation de la relation investisseur : quels sont les prochains chantiers des sociétés de gestion ?

Article écrit par Jennifer MATRICARDI, Supervising Manager.

Les gérants d’actifs ont énormément investi, au cours de la dernière décennie, sur les technologies supportant les activités de gestion de portefeuilles, de reporting et de gestion des risques afin d’accroître leur efficacité et réduire les risques opérationnels. A contrario, la digitalisation des parcours investisseurs reste pour l’instant assez limitée. Où en est l’industrie ? Quels sont les freins à la digitalisation ? Quels sont les cas d’usage à venir ? Décryptage.

Analyse de l’existant

Périclès Group a mené à l’été 2023 une étude de marché sur le niveau de digitalisation de la relation investisseur des sociétés de gestion Tier1 et Tier2. Les résultats de cette étude montrent une grande hétérogénéité des parcours digitaux qui peuvent majoritairement s’expliquer par la taille de l’acteur et le segment de clients ciblé en priorité. Au-delà du site Internet présentant la société, ses fonds, ses expertises de gestion ainsi que la documentation réglementaire que l’on retrouve chez tous les acteurs, la mise en place de fonctionnalités étendues comme un moteur de recherche multicritères de fonds ou des simulateurs en fonction des objectifs d’investissements sont proposés par un nombre limité de gérants d’actifs. Seuls 33% des acteurs du marché issus de notre étude en sont équipés.

Les extranets à destination des distributeurs et des investisseurs institutionnels sont également très présents chez les sociétés de gestion. Ils mettent à disposition des reporting sur les fonds ou mandats du client et du contenu marketing privé.

La présence de rapports dynamiques et de l’accès aux données brutes des portefeuilles dédiés (inventaires enrichis, indicateurs de risques…) devient progressivement la norme. Cependant, le niveau de personnalisation de l’extranet au profil de l’investisseur est encore faible tout comme les capacités transactionnelles (passage d’ordres à partir de l’extranet). D’après notre étude, le passage d’ordre est proposé que par quelques sociétés de gestion Tier1.

Les outils d’avant-vente pour analyser les portefeuilles d’actifs des institutionnels et leur faire des propositions de réallocation peuvent être proposés par des sociétés de gestion Tier1 et Tier2. Cependant, d’après notre étude, seuls les gérants d’actifs de premier plan les poussent jusqu’à la simulation des décisions d’investissement lors des rendez-vous avec les prospects.

Sans surprise, les solutions digitales pour l’épargnant dans une approche « Direct to Consumer » restent une exception, la distribution intermédiée étant le modèle dominant en France. Elles se retrouvent chez les acteurs disposant d’une offre de gestion privée sous mandat. En complément, des offres technologiques d’allocation de portefeuille pour le compte des distributeurs sont présentes chez quelques gestionnaires d’actifs qui sont des filiales de groupes bancaires ou d’assurance.

Les limites à la digitalisation

Les sociétés de gestion ne peuvent pas innover dans leurs parcours investisseurs sans adhésion de ces derniers ! Ce principe fondamental doit régir toute décision d’investissement dans la digitalisation de la relation client.

De ce fait, les gérants de fonds peuvent imaginer ce qu’ils veulent mais, au final, l’investisseur choisira ou non d’adopter la nouveauté proposée (sauf bien sûr à ne plus lui laisser le choix).

Chaque typologie d’investisseurs ayant ses propres besoins, irritants, contraintes opérationnelles et techniques… il n’y a donc pas une réponse digitale unique.

Les institutionnels confient généralement des mandats de gestion à plusieurs sociétés de gestion. Ainsi, un gérant d’actifs ne dispose pas de l’ensemble des actifs du client et par conséquent est dans l’impossibilité d’offrir une expérience digitale globale. Une exception à cette contrainte existe lorsque l’institutionnel donne un mandat de « fiduciary management » à un acteur.

Ainsi, les directions des investissements des institutionnels préfèrent recevoir des rapports ou des fichiers de données de la part de leurs gérants d’actifs (stratégie digitale Push) plutôt que de se connecter sur N extranets afin de récupérer les informations (stratégie digitale Pull). Dans ce contexte, l’expérience digitale que peut offrir une société de gestion reste limitée en après-vente.

En ce qui concerne le segment Retail, les distributeurs (Assureurs Vie, Courtiers, Banque Privée, CGP…) ont beaucoup investi sur leurs parcours digitaux ces dernières années. La société de gestion doit donc offrir des parcours additionnels facilitant la promotion et la commercialisation de leur fonds sans chercher à se substituer aux solutions mises en place par les distributeurs.

Les cas d’usage pertinents

Fort de ces constats, nous pensons que les investissements des gérants d’actifs dans la digitalisation des parcours investisseurs devraient se concentrer sur les cas d’usage suivants :

- L’équipement des équipes commerciales en solutions digitales d’avant-vente pour analyser les portefeuilles d’actifs des institutionnels et restituer les impacts de leur proposition de réallocation en termes de rendement/risque, d’ESG ou de consommation de fonds propres. Les outils digitaux mettent en valeur les expertises de la maison de gestion et engagent le dialogue de manière dynamique avec le prospect.

- Des projets de « Content Marketing » devraient être lancés dans le but de mieux gérer les contenus, leur dissémination et le suivi de leur utilisation par les prospects ou clients. Le paquet RIS devrait être une incitation forte au lancement de ce type de chantier. En effet, le texte pose une obligation d’archivage, durant 5 ans, de tout contenu publicitaire pour un produit financier à destination du public.

- Le cycle de vie des fonds investissant sur des actifs non cotés devrait également bénéficier d’une poursuite des investissements pour le déploiement de portails investisseurs/distributeurs car le taux d’équipement reste encore faible.

- La construction d’outils facilitant la sélection de fonds au regard des préférences extra-financières des épargnants devrait être menée par les gérants d’actifs avec leurs partenaires distributeurs. Ces derniers étant encore assez mal équipés pour faire des propositions d’allocations vraiment personnalisées.

- L’Omnicanalité devrait être une thématique active, notamment pour la clientèle institutionnelle. En effet, les décideurs des directions des investissements rajeunissent et devraient s’attendre à pouvoir interagir autrement que par email avec leurs gérants délégataires.

- La mesure de la satisfaction investisseurs, qu’elle soit à froid ou à chaud, est à ce jour peu développée chez les gérants de fonds. Il est fort à parier que cette pratique, très répandue dans d’autres industries BtoB, se développe rapidement.

L’industrie de la gestion d’actifs peut encore faire mieux en matière de parcours investisseurs, c’est un fait. Pour autant, les initiatives doivent être menées avec discernement. La co-construction des futurs services digitaux est la démarche à préférer pour garantir l’adoption des futurs utilisateurs.

Découvrez la totalité des articles de notre Cahier de Tendances 2024 en cliquant ici.

Envie d’en savoir plus sur Périclès Group ?

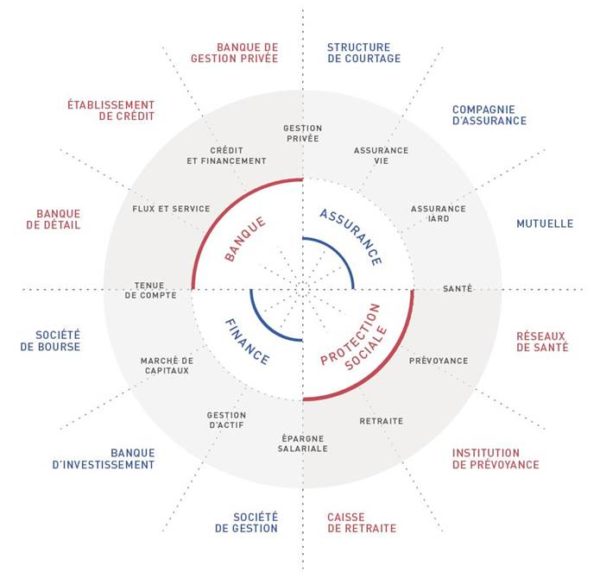

Spécialisé dans les domaines de la Banque, de la Finance, de l’Assurance et de la Protection Sociale, notre Cabinet place l’expertise au cœur de son savoir-faire. Nos équipes interviennent à la fois sur les phases stratégiques, organisationnelles, de mise en œuvre et s’adaptent aux spécificités de chaque projet. Nos antennes françaises, luxembourgeoises et anglaises seront ravies d’échanger avec vous autour de vos besoins en assurance, finance et actuariat. Pour nous contacter, cliquez ici.

Autres actualités

24

Avr 2024

16

Avr 2024

11

Avr 2024